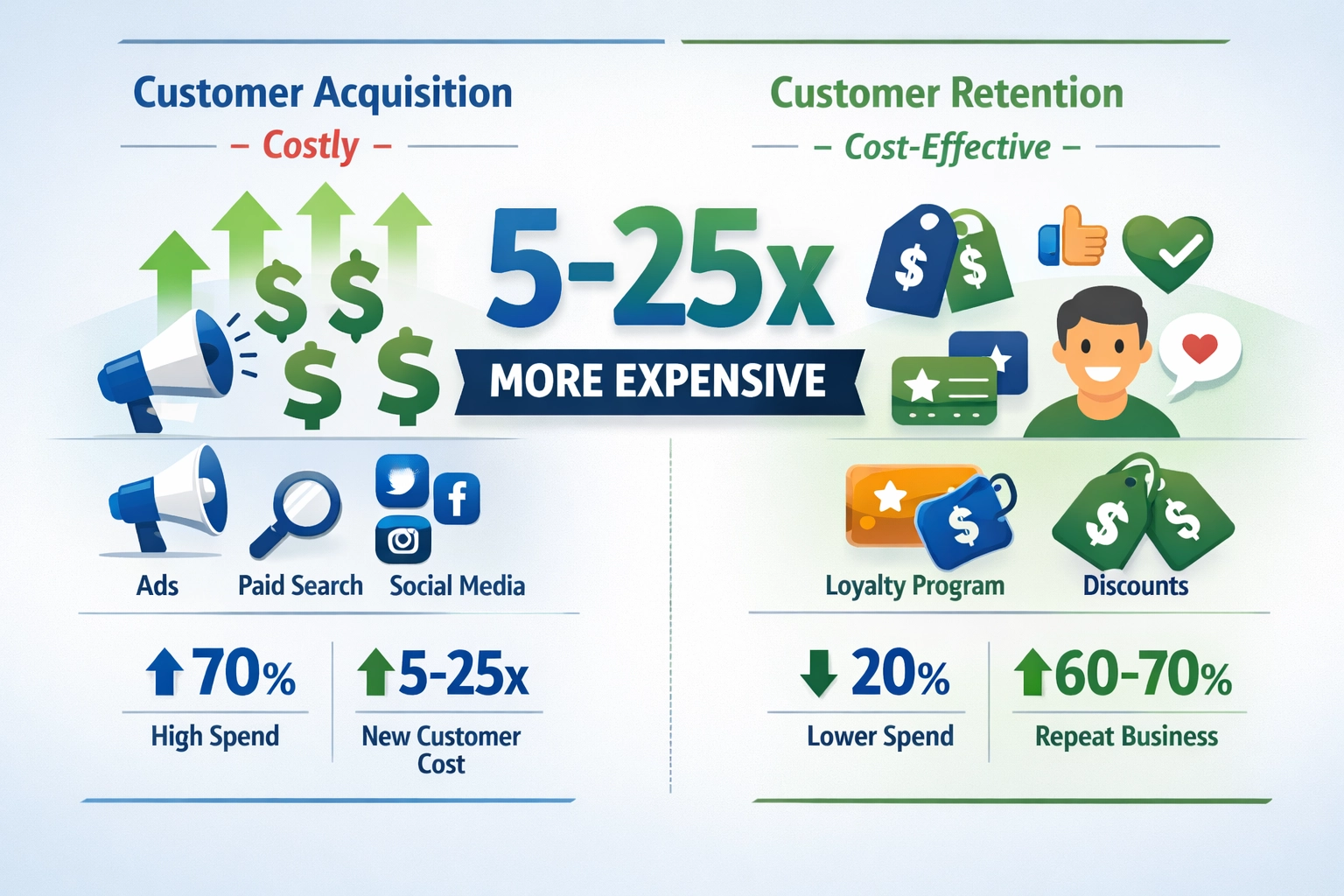

Por qué la retención de clientes cuesta 5 veces menos que

Descubre por qué retener clientes cuesta entre 5 y 25 veces menos que adquirir nuevos.

Descubre por qué una cuenta bancaria empresarial es crucial para los programas de afiliados.

Uno de los beneficios más inmediatos de mantener una cuenta bancaria empresarial es la mejora drástica en la claridad financiera. Cuando las transacciones personales y comerciales se mezclan, se vuelve casi imposible determinar la rentabilidad real de tu negocio. Puedes pasar horas cada mes intentando separar compras personales de supermercado de pagos de comisiones a afiliados, o distinguiendo entre gastos de entretenimiento personal y costos legítimos de publicidad del negocio. Esta confusión no solo desperdicia tiempo; crea riesgos serios para el cumplimiento fiscal y la toma de decisiones financieras.

Con una cuenta empresarial dedicada, cada transacción cuenta una historia clara sobre la salud financiera de tu programa de afiliados. Puedes ver instantáneamente cuánto has pagado en comisiones, cuáles son tus costos operativos y qué ingresos has generado. Esta claridad te permite tomar decisiones empresariales informadas basadas en datos precisos en lugar de suposiciones. Cuando consideres expandir tu programa de afiliados, invertir en nuevos canales de marketing o ajustar las tasas de comisión, necesitas información financiera confiable. Una cuenta empresarial te proporciona exactamente esa base.

El ahorro de tiempo por sí solo justifica la separación. En lugar de pasar horas conciliando cuentas mezcladas, puedes generar un informe financiero en minutos. Tu cuenta empresarial se convierte en una única fuente de verdad para toda la actividad financiera relacionada con afiliados. Esta eficiencia se multiplica con el tiempo: lo que lleva una hora al mes cuando tienes pocos afiliados, se convierte en un ahorro de tiempo crítico cuando gestionas docenas de socios y cientos de transacciones.

Una de las razones más importantes, pero a menudo pasadas por alto, para mantener una cuenta bancaria empresarial está relacionada con la protección legal. Cuando operas como una entidad comercial—ya sea una LLC, corporación o propietario único—la ley proporciona ciertas protecciones para tus activos personales. Sin embargo, estas protecciones solo funcionan si mantienes una separación clara entre las finanzas personales y empresariales. Este concepto se conoce como “levantamiento del velo corporativo”, un principio legal que protege tus activos personales de las obligaciones del negocio.

Si mezclas las finanzas personales y del negocio, un acreedor o adversario legal podría argumentar que tus finanzas están tan entrelazadas que deben considerarse una sola entidad. Esto podría exponer tus activos personales—tu casa, ahorros, vehículos y otras propiedades—a reclamaciones contra tu negocio. Al mantener una cuenta empresarial separada, demuestras ante tribunales y acreedores que tomas la separación en serio, fortaleciendo significativamente tu protección legal. Esto es especialmente importante en el marketing de afiliados, donde disputas sobre comisiones, condiciones de pago o desempeño de afiliados pueden ocasionalmente derivar en conflictos legales.

| Estructura Empresarial | Protección de Responsabilidad | ¿Requiere Cuenta Separada? | Riesgo para Activos Personales |

|---|---|---|---|

| Propietario Único | Ninguna | No | Alto |

| Sociedad | Limitada | Sí | Medio |

| LLC | Fuerte | Sí | Bajo |

| Corporación | Fuerte | Sí | Bajo |

La fortaleza de tu protección legal depende significativamente de la estructura de tu negocio. Los propietarios únicos no ofrecen protección de responsabilidad, por lo que tus activos personales siempre están en riesgo. Las sociedades brindan protección limitada, mientras que las LLC y corporaciones ofrecen protección fuerte—pero solo si mantienes una separación financiera adecuada. Una cuenta bancaria empresarial es la forma más visible y verificable de demostrar esa separación ante autoridades legales y acreedores.

La temporada de impuestos se vuelve mucho más sencilla cuando mantienes una cuenta bancaria empresarial. El IRS exige documentación detallada de los ingresos y gastos del negocio, y una cuenta empresarial dedicada proporciona exactamente esa documentación. Cada depósito representa ingresos de afiliados o comisiones ganadas, y cada retiro representa un gasto comercial. Esto crea una pista de auditoría fácil de seguir y defender si el IRS alguna vez cuestiona tu declaración de impuestos.

Al operar con una cuenta empresarial, puedes deducir todos los gastos legítimos del negocio, incluyendo hosting de sitios web, suscripciones a software de afiliados, costos de publicidad, tarifas de procesamiento de pagos y servicios profesionales. Sin una separación clara, corres el riesgo de perder deducciones porque no puedes demostrar que fueron gastos de negocio en lugar de personales. Además, el IRS está más dispuesto a aceptar tus deducciones cuando están claramente documentadas en una cuenta empresarial separada, reduciendo tu riesgo de auditoría y posibles sanciones.

| Beneficio Fiscal | Impacto | Detalles |

|---|---|---|

| Deducción de Gastos | Reduce la base imponible | Todos los gastos de negocio claramente documentados y fácilmente deducibles |

| Documentación de Ingresos | Simplifica la declaración | Todos los ingresos de afiliados claramente separados y fáciles de reportar en el Schedule C |

| Protección en Auditorías | Reduce riesgo de auditoría | Registros claros demuestran operaciones comerciales legítimas |

| Pagos Trimestrales | Más fácil de calcular | Seguimiento preciso permite pagos estimados adecuados |

| Retención de Registros | Cumplimiento simplificado | Los estados de cuenta bancarios sirven como registros oficiales por 3-7 años |

Los requisitos documentales para los afiliados incluyen el Formulario 1099-NEC para reportar ingresos, Schedule C para ingresos y gastos empresariales, y Schedule SE para impuestos de trabajo por cuenta propia. Una cuenta empresarial facilita llenar estos formularios ya que toda la información necesaria está organizada en un solo lugar. Tendrás registros claros de cada pago de comisión recibido y cada gasto empresarial realizado, haciendo la preparación de impuestos más rápida y precisa. Esta organización también te protege en una auditoría: puedes presentar rápidamente estados de cuenta y registros de transacciones que respalden tus ingresos y deducciones declarados.

Gestionar los pagos a afiliados se vuelve mucho más eficiente con una cuenta bancaria empresarial. La mayoría de las plataformas modernas de software de afiliados, incluyendo PostAffiliatePro, se integran sin problemas con cuentas empresariales para automatizar el procesamiento de pagos. Puedes configurar pagos por lotes a múltiples afiliados directamente desde tu cuenta, programar pagos recurrentes y mantener registros detallados de cada transacción. Esta automatización no solo ahorra incontables horas, sino que también reduce el riesgo de errores en los pagos o de incumplir plazos.

Cuando los afiliados reciben pagos desde una cuenta empresarial profesional en lugar de una personal, se refuerza tu credibilidad y profesionalismo. Los afiliados son más propensos a confiar y seguir trabajando con un negocio que demuestra organización financiera y fiabilidad. Además, muchas redes de afiliados y procesadores de pagos requieren información bancaria empresarial para facilitar las transacciones, por lo que una cuenta empresarial es una necesidad práctica más que una simple buena práctica. A medida que tu programa de afiliados escala y trabajas con docenas o cientos de afiliados, las ganancias de eficiencia por pagos automatizados se vuelven exponencialmente más valiosas.

PostAffiliatePro y otras plataformas profesionales de gestión de afiliados trabajan perfectamente con los sistemas bancarios empresariales para proporcionar gestión financiera integrada. Puedes hacer seguimiento de comisiones, monitorear el estado de pagos y conciliar tus cuentas todo dentro de un sistema unificado. Esta integración es imposible con una cuenta personal, lo que significa que pierdes oportunidades de automatización que podrían ahorrarte horas cada mes y brindarte mejor visibilidad financiera. La combinación de una cuenta empresarial dedicada y un software profesional de afiliados crea una infraestructura poderosa para gestionar el crecimiento.

Una cuenta bancaria empresarial es el primer paso para establecer crédito empresarial, que es completamente independiente de tu puntaje de crédito personal. El crédito empresarial es cada vez más importante a medida que tu programa de afiliados crece. Si eventualmente deseas solicitar un préstamo, negociar mejores condiciones de pago con proveedores o conseguir tarjetas de crédito empresariales con tasas favorables, necesitarás un historial crediticio comercial establecido. Este historial se construye a través de las transacciones en tu cuenta empresarial, no en tu cuenta personal.

Más allá del crédito, una cuenta empresarial demuestra a socios potenciales, inversionistas e instituciones financieras que operas un negocio legítimo. Cuando te acerques a un banco para financiamiento o negocies con redes de afiliados sobre comisiones más altas o asociaciones exclusivas, es más probable que te tomen en serio si puedes mostrar una cuenta empresarial profesional con registros financieros claros. Esta credibilidad se convierte en una ventaja competitiva, especialmente al competir con otros programas de afiliados por afiliados de primer nivel que desean trabajar con operaciones establecidas y profesionales.

Construir crédito empresarial también abre puertas a opciones de financiamiento que pueden acelerar tu crecimiento. Muchos marketers de afiliados eventualmente buscan invertir en mejores herramientas de marketing, contratar personal o expandir operaciones. Contar con crédito empresarial establecido hace posibles estas inversiones bajo condiciones favorables. Una cuenta empresarial demuestra responsabilidad y estabilidad financiera, lo que genera confianza en los prestamistas sobre tu capacidad de reembolso.

A medida que tu programa de afiliados crece de un pequeño proyecto paralelo a una fuente importante de ingresos, la importancia de una cuenta bancaria empresarial se vuelve aún más evidente. Cuando solo gestionas uno o dos afiliados, puedes llevar el control mentalmente o en una hoja de cálculo. Pero cuando gestionas docenas de afiliados, procesas cientos de transacciones mensuales y manejas múltiples estructuras de comisiones, una cuenta empresarial se vuelve infraestructura esencial.

Una cuenta empresarial te permite implementar prácticas sofisticadas de gestión financiera que simplemente no son posibles con una cuenta personal. Puedes utilizar software de contabilidad como QuickBooks o Xero para categorizar automáticamente transacciones, generar informes financieros y hacer seguimiento a indicadores clave de desempeño. Puedes crear subcuentas separadas para diferentes propósitos—una para pagos a afiliados, otra para gastos operativos y otra para reservas de impuestos. Puedes implementar flujos de aprobación para pagos y mantener pistas de auditoría detalladas. Todas estas prácticas son estándar en la gestión profesional de afiliados y dependen de tener una cuenta empresarial dedicada.

Los beneficios de escalabilidad también se extienden al procesamiento de pagos. Cuando pagas a un solo afiliado mensualmente, las transferencias manuales funcionan bien. Pero cuando gestionas 50 afiliados con diferentes calendarios de pago, estructuras de comisión y métodos de pago, la automatización se vuelve esencial. Una cuenta empresarial con procesamiento de pagos integrado puede manejar esta complejidad automáticamente, reduciendo errores y liberando tu tiempo para tareas estratégicas en vez de administrativas.

Las plataformas modernas de software contable están diseñadas para integrarse con cuentas bancarias empresariales, no personales. Cuando conectas tu cuenta empresarial al software de contabilidad, las transacciones se importan y categorizan automáticamente, reduciendo drásticamente la entrada manual de datos y el riesgo de errores. Esta integración permite reportes financieros en tiempo real, conciliaciones automatizadas y análisis sofisticados que te ayudan a comprender la rentabilidad de tu programa de afiliados a un nivel granular.

PostAffiliatePro y plataformas profesionales similares de gestión de afiliados funcionan perfectamente con sistemas bancarios empresariales para ofrecer gestión financiera integrada. Puedes rastrear comisiones, monitorear el estado de pagos y conciliar tus cuentas todo dentro de un sistema unificado. La integración entre tu cuenta empresarial y el software de afiliados crea un sistema cerrado en el que cada transacción se registra, categoriza y reporta automáticamente. Esto elimina el trabajo manual de exportar datos de un sistema e importarlos en otro.

Los beneficios de la automatización son considerables. En lugar de ingresar transacciones manualmente, puedes definir reglas que categoricen automáticamente los pagos según el afiliado, tipo de comisión o método de pago. Puedes generar informes financieros completos con un solo clic, mostrando exactamente cuánto has pagado en comisiones, cuáles son tus costos operativos y cuál es tu beneficio neto. Puedes monitorear indicadores clave de desempeño como costo por adquisición, tiempo promedio de pago y gastos de comisión como porcentaje de ingresos. Toda esta información fluye automáticamente desde tu cuenta empresarial hasta tu sistema de reportes, brindándote visibilidad en tiempo real del desempeño financiero de tu programa de afiliados.

Configurar una cuenta bancaria empresarial es sencillo pero requiere atención al detalle. La mayoría de los bancos ofrece cuentas corrientes empresariales con características pensadas para pequeñas empresas y emprendedores. Al abrir tu cuenta, necesitarás tus documentos de registro empresarial, número de identificación fiscal (EIN) e identificación personal. Muchos bancos ahora permiten la apertura de cuentas en línea, haciendo el proceso rápido y conveniente.

Una vez abierta tu cuenta, establece políticas claras para su uso. Aquí tienes los pasos esenciales para comenzar:

Todos los ingresos del negocio deben depositarse en la cuenta empresarial y todos los gastos deben pagarse desde ella. Evita la tentación de usar la cuenta para gastos personales, incluso de forma temporal. Mantén registros detallados de todas las transacciones y concilia tu cuenta mensualmente para garantizar precisión. Considera configurar subcuentas o tarjetas de crédito separadas para diferentes categorías de gastos para mejorar aún más la organización y el seguimiento. Este nivel de organización transforma tu programa de afiliados de un proyecto desordenado a una operación empresarial profesional y escalable.

Una cuenta bancaria empresarial está diseñada específicamente para transacciones comerciales y mantiene tus finanzas empresariales separadas de las personales. Esta separación brinda protección legal, simplifica la declaración de impuestos y permite un procesamiento profesional de pagos. Las cuentas personales no están pensadas para manejar transacciones comerciales y mezclarlas genera riesgos de cumplimiento y responsabilidad.

Aunque los propietarios únicos no están obligados legalmente a tener una cuenta empresarial, es altamente recomendable. Una cuenta separada brinda protección de responsabilidad, simplifica el cumplimiento fiscal y demuestra profesionalismo ante afiliados y socios. También hace que la contabilidad y la gestión financiera sean mucho más sencillas a medida que tu programa crece.

Una cuenta empresarial crea una pista de auditoría clara de todos los ingresos y gastos del negocio, facilitando la preparación de impuestos. Puedes documentar fácilmente deducciones, hacer seguimiento de pagos trimestrales estimados y aportar evidencia de operaciones comerciales legítimas si eres auditado. El IRS tiene mayor predisposición a aceptar deducciones cuando están claramente documentadas en una cuenta empresarial separada.

Aunque técnicamente es posible, no se recomienda. Mezclar gastos personales y de negocio en una cuenta empresarial debilita la protección legal que la cuenta proporciona y complica la declaración de impuestos. Mantén una política estricta de usar la cuenta solo para transacciones relacionadas con el negocio para preservar la separación que protege tus activos personales.

La mayoría de los bancos requiere tus documentos de registro empresarial, número de identificación de empleador (EIN), identificación personal y comprobante de domicilio. Algunos bancos también pueden solicitar tu plan de negocios o declaraciones de impuestos. Los requisitos varían según el banco y la estructura empresarial, así que contacta a tu banco elegido para conocer sus requisitos específicos.

Software profesional de afiliados como PostAffiliatePro se integra con cuentas bancarias empresariales para automatizar el procesamiento de pagos y la generación de informes financieros. La integración permite la importación automática de transacciones, su categorización y conciliación. Esto crea un sistema fluido en el que las comisiones de afiliados fluyen directamente desde tu cuenta hacia tus afiliados con seguimiento y documentación completos.

Las tarifas varían según el banco, pero normalmente incluyen cargos mensuales de mantenimiento (10-50 USD), tarifas por transacción y por transferencias bancarias. Muchos bancos ofrecen exenciones si mantienes un saldo mínimo o configuras depósitos directos. Compara las tarifas entre bancos para encontrar la cuenta que se adapte a tu volumen de transacciones y presupuesto.

Debes conciliar tu cuenta empresarial mensualmente, idealmente a los pocos días de recibir tu estado de cuenta bancario. La conciliación mensual garantiza exactitud, detecta errores rápidamente y te proporciona información financiera actualizada para la toma de decisiones. Muchas plataformas de contabilidad automatizan este proceso, haciéndolo rápido y sencillo.

PostAffiliatePro facilita la gestión de pagos a afiliados, el seguimiento de comisiones y la organización de tus finanzas con herramientas integradas diseñadas para negocios de afiliados en crecimiento.

Descubre por qué retener clientes cuesta entre 5 y 25 veces menos que adquirir nuevos.

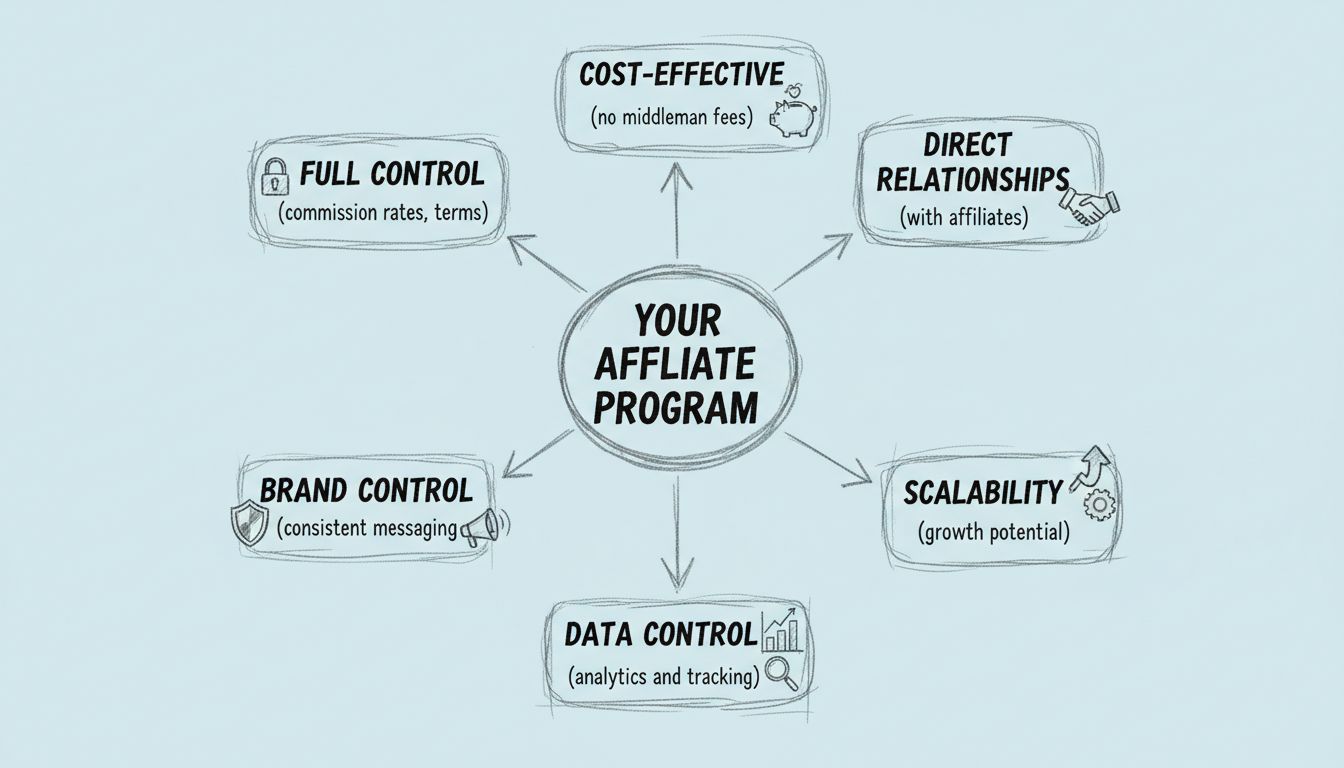

Descubre las principales ventajas de crear tu propio programa de afiliados en 2025. Aprende sobre el control, la rentabilidad, las relaciones directas y los ben...

Descubre por qué los pagos transparentes son esenciales para el éxito de un programa de afiliados.

Consentimiento de Cookies

Usamos cookies para mejorar tu experiencia de navegación y analizar nuestro tráfico. See our privacy policy.